仿制药企转型成功率低?难在哪?买个融资遇困的港股18A可行否?

- 2022-04-19 10:30:18 医药网

- 独家

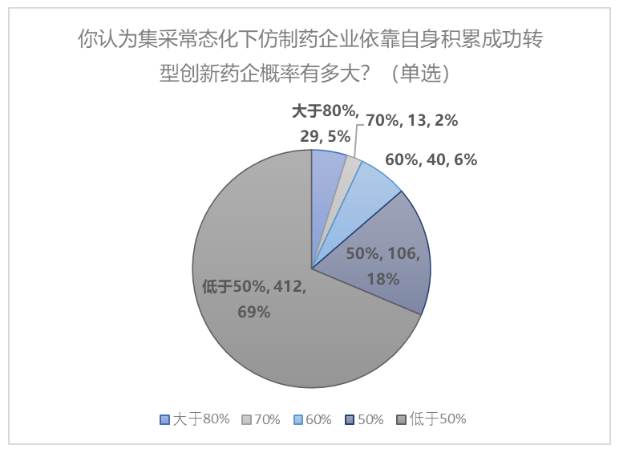

日前,E药经理人研究院一项有600人投票的调研数据显示,在集采常态化下,仿制药企依靠自身积累成功转型创新药企的概率,有412人投票给“低于50%”,占比超过68%。

来源:E药经理人研究院

为什么如此之难?归结起来,主要是原因有五:

创新药研发九死一生,失败率高是普遍性的,没有经验的仿制药企业失败率只会更高。

新药研发周期较长、费用高。普遍的研发时间都要8年左右,短期内救不了已经被集采逼到绝路的仿制药企业,而且这8年期间还需要企业不停地投入,通常一个新药的研发费用至少需要两亿元人民币,也就是说每年要投入研发费用2500万元起,大部分的仿制药企业集采后利润大幅度下降,未必能够持续长期地投入创新药。

对于创新药项目理解的偏差。创新药的注册成功率导致仿制药企业不敢轻易去投创新药,转型创新药迟迟下不了决心。为了筹集创新药研发阶段的资金,往往需要对外融资,但是大部分仿制药企业都是风险厌恶型的,不一定愿意设计融资方案。

创新药需要有经验的研发团队,国内大部分仿制药企业的文化和创新药企业的文化差异巨大。实际上,不少的国内仿制药企业已经布局探索转型创新药多年,也积极引进海归团队,但是往往在一次次磨合期中团队一次次解散。业界普遍认为,强结果导向和本土销售文化背景的仿制药药企风格很难和海归科学家团队联姻成功。

即使上市成功了,也不代表产品能够快速得到市场回报。仿制药企业往往也用仿制药的思维做创新药,喜欢跟随国内外大公司布局的靶点,但是研发进度是比不上国内外大公司的,产品上市就面临创新药的内卷之战,若创新药营销布局上也比不上大公司,最后市场回报也很难成功。

Teva模式在国内未必可行

说起仿制药转型创新药的案例,业界很喜欢举的国际案例就是Teva。

Teva的未来业绩被认为是创新药物驱动,包括 Austedo(治疗亨廷顿舞蹈病和迟发性运动障碍)、Ajovy (治疗偏头痛)以及生物类似药。2022 年Teva 预计Austedo的销售额将达到约10亿美元。Ajoby现已是欧洲第二大偏头痛品牌。

但是Teva这样的案例在国内难以成功。Teva的Austedo(中文商品名:安泰坦)于2020年5月在国内获批上市,2021年通过医保谈判被纳入医保。米内网的数据显示,氘代丁苯那嗪片2021年上半年

Ajovy是全球第1个也是唯一的长效抗降钙素基因相关肽(CGRP)皮下注射剂,暂未在国内上市销售。

2021年全球范围内已经获批6款 CGRP/CGRPR 抑制剂,2020 年总销售额达到 12.1 亿美元。国际分析师认为未来偏头痛药物竞争格局将以CGRP抗体新药为主。Evaluate Pharma曾经预测2024年全球CGRP抗体的偏头痛新药市场规模为50亿美元。

但中国市场则所有不同。米内网数据显示,2021年医院终端内服抗偏头痛制剂市场中,天/麻素占据了七成以上市场,即使是全球治疗偏头痛急性期的“霸主”曲普坦类药物占比两成不到。由此可见,国外卖得好的药品到中国也未必能够卖得好。

因此可以看到,Teva的创新药转型放在国内市场来看大概率是不被认可的。事实上,国际资本市场也多少并不买账,在创新药转型不被认可和盲目扩张导致债务高筑的状况下,Teva的2021年整体市值相比2015年的市值顶峰时期下降了86%。

恒瑞、正大天晴、先声的探索

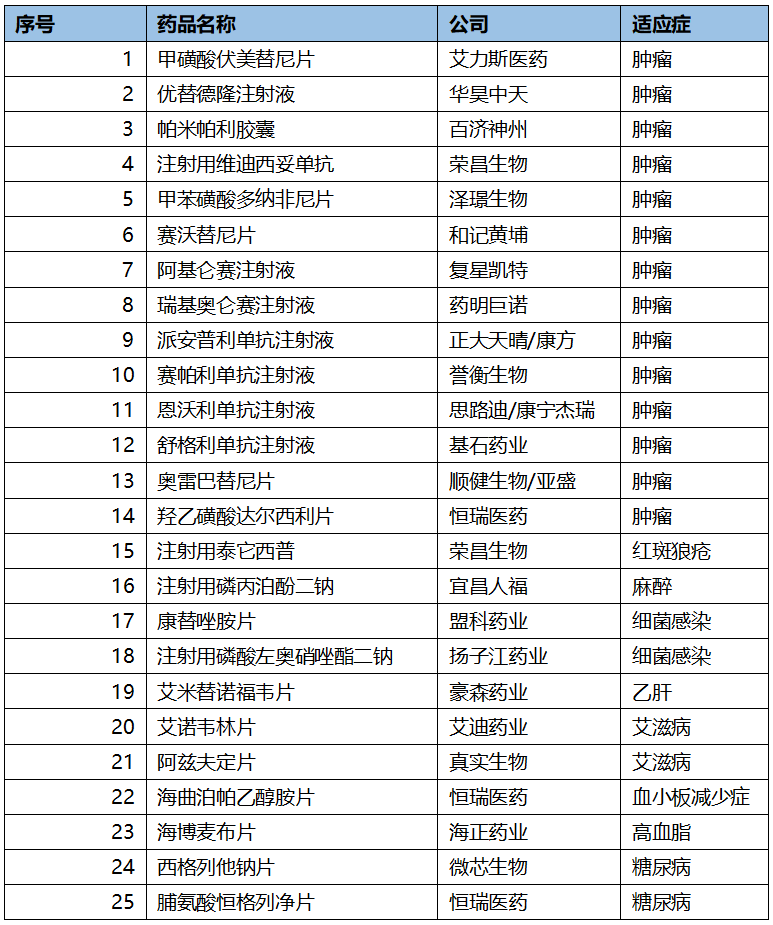

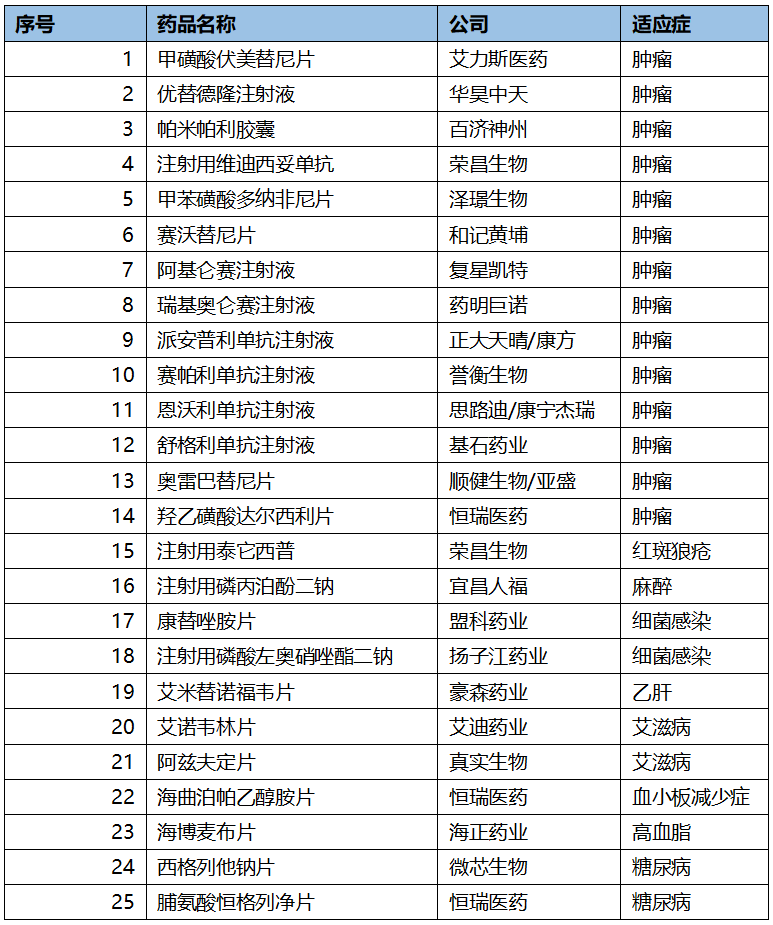

中国医药企业管理协会发布的《2021年医药工业发展和运行情况》数据展现了2021年常规批准的国产新药名单。2021年国内企业共有44款国产创新药获批上市,创历史新高。在持续和高强度研发投入的作用下,国产创新药步入密集上市和批量商业化阶段。

从审评程序看,34个品种为常规批准的新药,10个品种为紧急使用或附条件上市的新冠防治药品。从获批的企业来看,主要是新晋的Biotech,以及早已成功从仿制药企业转型创新药企业的国内头部制药企业。

2021年常规批准的国产新药(不包括中药)

数据来源:《2021年医药工业发展和运行情况》

从近年来创新药获批数量来看,恒瑞当之无愧的第一,虽然不少是Me-too/Me-better类型的创新药,但凭借着营销能力,恒瑞的国内创新药就算是后上市,也有可能占领市场,甚至能PK赢跨国药企的营销团队。然而大部分国内仿制药企业并没有恒瑞的创新药研发团队,更没有恒瑞的营销团队。恒瑞的成功模式大部分仿制药企业难以复制。

国内头部仿制药转型创新药的案例还有正大天晴,凭借着盐酸安罗替尼,2018年上市就取得2.21亿元营收。当年上市即进入医保目录,进入医保目录以后市场规模立刻到20.32亿元、2020年突破30亿元、2021年50亿元。但正大天晴背靠中国生物制药这颗大树,其各层面资源能量,并非一般仿制药企可及。

在原有销售强势领域如果能有创新药产品上市,这是仿制药企业最理想的转型方式。

2003年,先声药业于全球第二家、国内第一家上市必存(依达拉奉),成为国内最畅销的依达拉奉药物品牌。必存2018年销售额高达12亿元,但因于2019年被纳入“第一批国家重点监控合理用药药品目录 (化药及生物制品)”,2019年该药销售额猛然下降到9.4亿元,2020年前6个月销售额更是同比下降68.92%,仅为1.78亿元。

但随着2020年先必新上市,先声药业2020年全年中枢神经板块营收却逆风飞起,达到了7.4亿元。先必新科学配伍了依达拉奉和右莰醇两种活性成分,应用两种成分清除自由基、抗炎以及保护血脑屏障等多重作用机制,可显著降低急性缺血性脑卒中引发的脑神经损伤,是两种成分的首次成药。2020年先必新通过医保谈判进入医保目录。

先必新的案例是国内仿制药企业都想学习的,但是值得注意的是,先声企业是国内最早开发1类新药和生物制品的那批企业。而且,先必新的立项启动是2007年,2010年才申报临床。国内有多少仿制药企业愿意持续投入13年,等一个新药上市?

仿制药研发和创新药研发往往是两种不同的研发思维,常常需要两个不同的团队运作。正常来说,药品企业要先积累仿制药,再来向改良药和创新药迈进。但是国内仿制药企业往往希望弯道超车,直接仿制药转型到创新药企业。

新药买买买

没有创新药团队,只能考虑买买买。

但买项目,对于仿制药企而言,相较于有创新药研发与运营经验的公司,颇具挑战。

项目合作的方向大体分为两类:在国内买科研院校的成果,也可以买国外的在研项目,也就是通常所讲的,通过BD获得项目。这其中的难点是仿制药企的BD如果没有创新药研发的经验,很难识别项目的“坑”,包括但不限于动物实验根本不支持药品进入临床阶段,或者国外已上市的产品引进国内还是要做大临床等。为了避“坑”,仿制药企业比较想要买成熟阶段的产品,但是通常成熟阶段的产品都很贵,是早期投入核算的研发费用的2倍甚至更贵。

还有一种拓宽项目的方式是,由公司立项后,进行研发项目外包。新药研发项目的外包有分项目全包和项目阶段性外包。这就要仿制药企业的内部团队要做管理输出,如果团队没有新药经验,仿制药企业免不了依然要交学费。

药明系一直以来是项目外包的承接主力军,其已经有成型且流程化的模式。一般情况下,药明往往已经有了个雏形才向业界兜售,而其他大部分CRO都是客户想要什么样的方向我们可以定制。

无论选择是CRO,还是国外引进项目,还是和国内科研院校合作,大部分的项目整个里程碑交易费用都要1亿,此外还有1亿以上的人员和临床配套投入。

创新药想要成功,钱够和人对缺一不可。目前的成功案例都把功劳放在BD交易上,实际上谈成BD交易只是长征的开头,买回来后的项目管理到注册,再到商业化,多的是辛酸事。

仿制药研发和创新药研发往往是两种不同的研发思维,常常需要两个不同的团队运作。正常来说,药品企业要先积累仿制药,再来向改良药和创新药迈进。但是国内仿制药企业往往希望弯道超车,直接仿制药转型到创新药企业。

坊间传言,近期在HK上市的个别18A公司面临融资困境,有业内人士建议,也许仿制药企业转型创新药企业最快的成功方式就是买一家18A公司。

本文地址:http://www.bx9y.com/dujia/2022-04-19/584072.html

友情提示:文章内容为作者个人观点,不代表本站立场且不构成任何建议,本站拥有对此声明的最终解释权。如果读者发现稿件侵权、失实、错误等问题,可联系我们处理

健康快报

7*24小时快讯

- 黑龙江新增本土确诊病例10例 新增本土无症状感染者237例2022-11-17 18:00:32

- 河北新增无症状感染者263例2022-11-17 18:00:32

- 山东新增本土确诊病例16例、本土无症状感染者151例2022-11-17 18:00:31

- 31省份新增本土确诊病例2328例、本土无症状感染者20804例2022-11-17 18:00:31

- 明年迎来1158万毕业生 教育部多举措促就业2022-11-17 18:00:31

健康图文排名

-

灵活就业人员社保缴费怎么交?2022年灵活就业人员社保缴费多少钱?

灵活就业人员社保缴费怎么交?2022年灵活就业人员社保缴费多少钱?

2022-06-13

-

五险一金多少钱?五险一金缴费标准是多少?

五险一金多少钱?五险一金缴费标准是多少?

2022-07-01

-

2022年社保缴费基数六个档次是什么?每个月扣多少钱

2022-06-30 15:21:11

-

7类人不用隔离14天 原来这些人不用集中隔离

2022-05-06 11:19:41

-

2022年五险一金缴费标准最低是多少?五险一金一个月大概交多少钱?

2022-08-11 09:40:26

-

境外人员回国隔离新规2022:具体需要隔离几天?回国隔离新规放松!

2022-07-01 15:01:46

-

2022中国首富是谁排名第一 来揭晓答案

2022-05-09 15:20:17